Как рассчитывается коэффициент задолженности. Коэффициент краткосрочной задолженности (формула расчета по балансу) Анализ основных технико-экономических показателей предприятия

^ Степень платежеспособности общая (К4) определяется как частное от деления суммы заемных средств (обязательств) организации на среднемесячную выручку – см. табл. 4, рис.. 4:

К4= (стр.1500+стр.1400)/К1.

Данный показатель характеризует общую ситуацию с платежеспособностью организации, объемами ее заемных средств и сроками возможного погашения задолженности организации перед ее кредиторами.

Таблица 4

^ Значения коэффициента К4

| Период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент К4 | 5,75 | 4,17 | 6,34 | 8,73 | 8,29 | 6,26 | 6,73 | 4,12 |

Структура долгов и способы кредитования организации характеризуются распределением показателя "степень платежеспособности общая" на коэффициенты задолженности по кредитам банков и займам, другим организациям, фискальной системе, внутреннему долгу. Перекос структуры долгов в сторону товарных кредитов от других организаций, скрытого кредитования за счет неплатежей фискальной системе государства и задолженности по внутренним выплатам отрицательно характеризует хозяйственную деятельность организации.

Рис.4. Изменение общей платежеспособности организации

Величина заемных средств (обязательств) в среднемесячной выручке имеет тенденцию к снижению. При этом максимум показателя приходится на четвертый период. Организация, резко увеличив выручку в этом периоде, было вынуждено привлечь заемные средства.

^ Коэффициент задолженности по кредитам банков и займам (К5) вычисляется как частное от деления суммы долгосрочных пассивов и краткосрочных кредитов банков и займов на среднемесячную выручку – см. табл. 5, рис. 5:

К5 = (стр. 1410 + стр. 1510)/К1.

Таблица 5

^ Значения коэффициента К5

| Период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент К5 | 1,69 | 1,40 | 1,95 | 2,27 | 2,31 | 1,85 | 1,92 | 1,34 |

Коэффициент К5 имеет тенденцию к снижению. Максимальные значения коэффициент имеет в четвертом и пятом периодах, минимальное – в восьмом периоде. Необходимо следить за динамикой изменения данного показателя, исходя из смысла понятия «эффект финансового рычага».

Рис. 5. Изменение коэффициента, характеризующего задолженность по кредитам банков и займам

^ Коэффициент задолженности другим организациям (К6) вычисляется как частное от деления суммы обязательств по строкам "поставщики и подрядчики", "векселя к уплате", "задолженность перед дочерними и зависимыми обществами", "авансы полученные" и "прочие кредиторы" на среднемесячную выручку. Все эти строки пассива баланса функционально относятся к обязательствам организации перед прямыми кредиторами или ее контрагентами – см. табл. 6, рис. 6:

К6 = (стр. 1521 + стр. 1550)/К1.

Таблица 6

^ Значения коэффициента К6

| Период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент К6 | 2,5665 | 1,2326 | 2,8436 | 5,3292 | 4,729 | 3,1545 | 3,5819 | 1,6985 |

Коэффициент задолженности другим организациям у организации неустойчив. Минимальное значение коэффициента наблюдается во втором периоде, максимальное – в четвертом. В целом, чем выше данный коэффициент, тем больше период оборота задолженности другим организациям имеет организация.

^ Рис. 6. Изменение коэффициента, характеризующего задолженность другим организациям

Коэффициент задолженности фискальной системе (К7 ) вычисляется как частное от деления суммы обязательств по строкам "задолженность перед государственными внебюджетными фондами" и "задолженность перед бюджетом" на среднемесячную выручку – см. табл. 7, рис. 7:

К7 = (стр. 1523 + стр. 1524)/К1.

Таблица 7

^ Значения коэффициента К7

| Период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент | 0,4637 | 0,4725 | 0,4357 | 0,3447 | 0,3717 | 0,3686 | 0,3595 | 0,3516 |

Рис. 7. Изменение коэффициента, характеризующего задолженность фискальной системе

Коэффициент имеет достаточно устойчивую тенденцию к снижению, что положительно характеризует деятельность организации

^ Коэффициент внутреннего долга (К8) вычисляется как частное отделения суммы обязательств по строкам "задолженность перед персоналом организации", "доходы будущих периодов", "резервы предстоящих расходов", "прочие краткосрочные обязательства" на среднемесячную выручку – см. табл. 8, рис. 8:

К8 = (стр. 1522 + стр. 1530 + стр. 1540 + стр. 1550) /К1.

Таблица 8

^ Значения коэффициента К8

| Период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент К8 | 1,021 | 1,0658 | 1,1046 | 0,7934 | 0,8792 | 0,8851 | 0,8694 | 0,7261 |

Рис.8. Изменение коэффициента, характеризующего внутренний долг

Значения коэффициента внутреннего долга колеблются от 0,72 (в восьмом периоде) до 1,105 (в третьем).

Степень платежеспособности общая и распределение показателя по видам задолженности представляют собой значения обязательств, отнесенные к среднемесячной выручке организации, и являются показателями оборачиваемости по соответствующей группе обязательств организации. Кроме того, эти показатели определяют, в какие средние сроки организация может рассчитаться со своими кредиторами при условии сохранения среднемесячной выручки, полученной в данном отчетном периоде, если не осуществлять никаких текущих расходов, а всю выручку направлять на расчеты с кредиторами.

^ Степень платежеспособности по текущим обязательствам (К9) – основной коэффициент в оценке финансового состояния, т.к. по его численному значению определяют несостоятельность организации.

Степень платежеспособности по текущим обязательствам (К9) определяется как соотношение текущих заемных средств (краткосрочных обязательств) организации к среднемесячной выручке – см. табл. 9, рис. 9:

К9=стр.1500/К1.

В соответствии с ФЗ РФ «О несостоятельности (банкротстве)» в редакции 2002 года для обеспечения платежеспособности значение коэффициента должно быть не более трех.

Таблица 9

^ Значения коэффициента К9

| Период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент К9 | 4,596 | 3,336 | 5,070 | 6,988 | 6,629 | 5,004 | 5,386 | 3,294 |

Рис. 9. Изменение коэффициента текущей платежеспособности

Значения коэффициента К9 ни в одном из периодов не удовлетворяют нормативному условию. Максимальное значение коэффициента было достигнуто в четвертом периоде, минимальное, соответствующее максимальной платежеспособности организации, – в восьмом.

На основании динамики изменения показателя наблюдается тенденция к снижению коэффициента и повышения платежеспособности организации.

На основании анализа динамики коэффициентов, характеризующих платежеспособность и финансовую устойчивость организации (К4 – К9), можно сделать следующие выводы:

Чтобы погасить все заемные средства организации необходимо привлечь средства в размере 4-8 месячной выручки. Это характеризует платежеспособность организации как достаточно низкую. При этом целесообразно изучить структуру задолженности и выявить кредиторов с наибольшим удельным весом в общей величине долга;

Для погашения займов и кредитов требуются денежные средства в размере 1,5-2,5 месячной выручки;

Для погашения задолженности другим организациям требуются денежные средства в размере 1,2-5,3 месячной выручки;

Для погашения задолженности фискальной системе требуются денежные средства в размере 0,34-0,47 месячной выручки;

Для погашения внутреннего долга требуются денежные средства в размере 0,73-1,1 месячной выручки;

Текущие обязательства составляют до семи среднемесячных выручек при нормативном значении 3, что свидетельствует о низком уровне платежеспособности. Необходимо проанализировать структуру текущих обязательств организации.

^ Коэффициент покрытия текущих обязательств оборотными активами (К10) вычисляется как отношение стоимости всех оборотных средств в виде запасов, дебиторской задолженности, краткосрочных финансовых вложений, денежных средств и прочих оборотных активов к текущим обязательствам организации – см. табл. 10, рис. 10:

К10 = стр. 1200/стр. 1500.

Данный коэффициент показывает, насколько текущие обязательства покрываются оборотными активами организации (аналогичен показателю «текущая ликвидность», рекомендуемое значение которого 1,3-1,7). Кроме того, показатель характеризует платежные возможности организации при условии погашения всей дебиторской задолженности (в том числе "невозвратной") и реализации имеющихся запасов (в том числе неликвидов). Рост данного показателя за анализируемый период свидетельствует об «излишнем» запасе оборотных средств, об их «замораживании», низкой деловой активности организации и слабой работе снабженческо-сбытовых служб.

Таблица 10

^ Значения коэффициента К10

| Период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент К10 | 2,422 | 3,229 | 2,153 | 1,615 | 1,761 | 2,153 | 1,938 | 3,229 |

Рис. 10. Изменение коэффициента покрытия

Текущие обязательства организации полностью покрываются оборотными активами. При этом необходимо рассмотреть структуру активов по степени ликвидности.

^ Собственный капитал в обороте (К11) вычисляется как разность между собственным капиталом организации и ее внеоборотными активами – см. табл. 11, рис. 11:

К11 = (стр. 1300 - стр. 1100).

Таблица 11

^ Значения показателя К11

Наличие собственного капитала в обороте (собственных оборотных средств) является одним из важных условий финансовой устойчивости организации. Отсутствие собственного капитала в обороте организации свидетельствует о том, что все оборотные средства организации, а также, возможно, часть внеоборотных активов (в случае отрицательного значения показателя) сформированы за счет заемных средств (источников).

Рис. 11. Изменение собственных оборотных средств

У организации имеется собственный капитал в обороте, что является положительным аспектом (тенденция к росту).

^ Доля собственного капитала в оборотных средствах (коэффициент обеспеченности собственными средствами) (К12) рассчитывается как отношение собственных средств в обороте ко всей величине оборотных средств – см. табл. 12, рис. 12:

К12 = (стр. 1300 - стр. 1100)/стр. 1200.

Показатель характеризует соотношение собственных и заемных оборотных средств и определяет степень обеспеченности хозяйственной деятельности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости. Рекомендуемое значение коэффициента не менее 0,1.

Таблица 12

^ Значения коэффициента К12

| Период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент К12 | 0,4839 | 0,6129 | 0,4194 | 0,2258 | 0,2903 | 0,4194 | 0,3548 | 0,6129 |

Рис. 12. Изменение доли собственных оборотных средств

Значения коэффициента, характеризующего долю собственных оборотных средств, во всех периодах удовлетворяют рекомендуемому значению. Степень обеспеченности собственными оборотными средствами, необходимыми для финансовой устойчивости, характеризуется высоким уровнем (тенденция к росту). Столь высокое значение коэффициента подтверждает вывод о низкой деловой активности организации.

^ Коэффициент автономии (финансовой независимости) (К13) вычисляется как частное от деления собственного капитала на сумму активов организации (валюту актива баланса) – см. табл. 13, рис. 13:

К13 = стр. 1300/(стр. 1100 + стр. 1200).

Коэффициент автономии, или финансовой независимости определяет долю активов организации, которые покрываются за счет собственного капитала (обеспечиваются собственными источниками формирования). Оставшаяся доля активов покрывается за счет заемных средств. Показатель характеризует долю владельцев организации в общей сумме средств, авансированных в его деятельность. Считается, что чем выше значения этого коэффициента, тем выше финансовая устойчивость, стабильность и независимость от внешних кредиторов. Рекомендуемое значение коэффициента не менее 0,5.

Таблица 13

^ Значения коэффициента К13

| Период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент К13 | 0,6 | 0,7 | 0,55 | 0,4 | 0,45 | 0,55 | 0,5 | 0,7 |

Рис. 13. Изменение коэффициента автономии

Доля активов, покрываемая за счет собственного капитала, имеет значения 0,4-07. Таким образом, 60-30% активов покрывается за счет заемных средств. В целом организация характеризуется достаточной финансовой устойчивостью, стабильностью и независимостью от внешних кредиторов. Исключение составляют четвертый и пятый периоды, когда для увеличения объема продаж организация вынуждена привлекать заемные средства.

^ Оценка показателей группы 3 «Показатели эффективности использования оборотного капитала».

Коэффициент обеспеченности оборотными средствами (К14) вычисляется путем деления оборотных активов организации на среднемесячную выручку и характеризует объем оборотных активов, выраженный в среднемесячных доходах организации, а также их оборачиваемость – см. табл. 14, рис. 14:

К14 = стр. 1200/К1.

Данный показатель оценивает скорость обращения средств, вложенных в оборотные активы. Показатель дополняется коэффициентами оборотных средств в производстве и в расчетах, значения которых характеризуют структуру оборотных активов организации.

Таблица 14

^ Значения коэффициента К14

| Период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент К14 | 11,1 | 10,8 | 10,9 | 11,3 | 11,7 | 10,8 | 10,4 | 10,6 |

Рис. 14. Изменение коэффициента закрепления оборотных средств

Обеспеченность организации оборотными средствами характеризуется как излишняя. Для достижения такого объема оборотных средств потребовалось увеличение кредиторской задолженности, что в свою очередь привело к ухудшению платежеспособности организации. Для углубления анализа необходимо разделить оборотные средства на оборотные средства в производстве и в расчетах.

^ Коэффициент оборотных средств в производстве (К15) вычисляется как отношение стоимости оборотных средств в производстве к среднемесячной выручке. Оборотные средства в производстве определяются как средства в запасах с учетом НДС минус стоимость товаров отгруженных:

К15 = (стр. 1210+ стр. 1220) - стр. Товары отгруженные / К1.

Коэффициент оборотных средств в производстве характеризует оборачиваемость товарно-материальных запасов организации. Значения данного показателя определяются видом экономической деятельности и спецификой производства, характеризуют эффективность производственной и маркетинговой деятельности организации – см. табл. 15, рис. 15.

Таблица 15

^ Значения коэффициента К15

| Период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент К15 | 4,3666 | 4,2257 | 4,2809 | 4,4256 | 4,5803 | 4,2257 | 4,0937 | 4,1719 |

Рис. 15. Изменение коэффициента оборотных средств в производстве

^ Коэффициент оборотных средств в расчетах (К16) вычисляется как отношение стоимости оборотных средств за вычетом оборотных средств в производстве к среднемесячной выручке:

К16 = (стр. 1200 - стр. 1210 - стр. 1220 + стр. Товары отгруженные / К1.

Коэффициент оборотных средств в расчетах определяет скорость обращения оборотных активов организации, не участвующих в непосредственном производстве. Показатель характеризует в первую очередь средние сроки расчетов с организацией за отгруженную, но еще неоплаченную продукцию, то есть определяет средние сроки, на которые выведены из процесса производства оборотные средства, находящиеся в расчетах – см. табл. 16, рис. 16.

Таблица 16

^ Значения коэффициента К16

| Период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент К16 | 6,77 | 6,55 | 6,63 | 6,86 | 7,10 | 6,55 | 6,34 | 6,46 |

Рис. 16. Изменение коэффициента оборотных средств в расчетах

Кроме того, коэффициент оборотных средств в расчетах показывает, насколько ликвидной является продукция, выпускаемая организацией, и насколько эффективно организованы взаимоотношения организации с потребителями продукции. Он отражает эффективность политики организации с точки зрения оплаты по продажам, осуществленным в кредит. Рассматриваемый показатель характеризует вероятность возникновения сомнительной и безнадежной дебиторской задолженности и ее списания в результате непоступления платежей, то есть степень коммерческого риска.

Возрастание данного показателя требует восполнения оборотных средств организации за счет новых заимствований и приводит к снижению платежеспособности организации.

Рекомендуемое соотношение коэффициентов К15 к К16, как 60% к 40%. В анализируемой организации соотношение между К15 и К16 равно приблизительно 40% к 60%, т.е. больший удельный вес в сумме общих оборотных средств занимают оборотные средства в расчетах, в частности, дебиторская задолженность (краткосрочная). Существует вероятность возникновения сомнительной и безнадежной дебиторской задолженности и ее списания в результате непоступления платежей, то есть присутствует коммерческий риск. В целом, это характеризует неэффективность политики организации с точки зрения получения платежей за продукцию. Организации необходимо оптимизировать политику управления денежными потоками и улучшить контроль за дебиторской задолженностью. Приток денежных средств от дебиторов повлечет уменьшение величины кредиторской задолженности и позволит организации улучшить платежеспособность.

^ Оценка показателей группы 4 «Показатели рентабельности»

Рентабельность оборотного капитала (К17) вычисляется как частное от деления прибыли, остающейся в распоряжении организации после уплаты налогов и всех отвлечений, на сумму оборотных средств:

К17= стр. 2400 /стр. 1200.

Показатель отражает эффективность использования оборотного капитала организации. Он определяет, сколько рублей прибыли приходится на один рубль, вложенный в оборотные активы – см. табл. 17, рис. 17.

Значения исследуемого показателя низкие. На 1 рубль, вложенный в оборотные активы, приходится 1 копейка прибыли и меньше. Это является следствием избыточной величины оборотных активов. Организации, как уже указывалось, необходимо пересмотреть политику управления оборотными активами.

Таблица 17

^ Значения коэффициента К17

| Период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент К17 | 0,012 | 0,009 | 0,014 | 0,005 | 0,010 | 0,007 | 0,009 | 0,009 |

Рис. 17. Изменение рентабельности оборотного капитала

^ Рентабельность продаж (К18) 2 вычисляется как частное от деления прибыли, полученной в результате реализации продукции, на выручку организации за тот же период:

К18 = стр. 2200 /стр. 2110.

Показатель отражает соотношение прибыли от реализации продукции и дохода, полученного организацией в отчетном периоде. Он определяет, сколько рублей прибыли получено организацией в результате реализации продукции на один рубль выручки – табл. 18, рис. 18.

Таблица 18

^ Значения коэффициента К18

| Период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент К18 | 0,070 | 0,050 | 0,080 | 0,030 | 0,060 | 0,040 | 0,050 | 0,050 |

Рис. 18. Изменение рентабельности продаж

Значение рентабельности продаж удовлетворительное. В каждом из анализируемых периодов организация получила прибыль. Однако организация не наращивает экономического потенциала.

^ Оценка показателей группы «Показатели интенсификации процесса производства»

Среднемесячная выработка на одного работника (К19) вычисляется как частное от деления среднемесячной выручки на среднесписочную численность работников:

К19 = К1 / К3.

Этот показатель определяет эффективность использования трудовых ресурсов организации и уровень производительности труда. Выработка, являясь качественным показателем, характеризует развитие производства за счет интенсивных факторов – см. табл. 19.

Таблица 19

^ Значения коэффициента К19

| Период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент К19 | 33,040 | 33,040 | 33,040 | 33,040 | 33,040 | 33,040 | 33,040 | 33,040 |

Показатель выработки на протяжении 2-х лет стабилен, т.е. эффективность использования трудовых ресурсов организации не изменяется. Организация плохо использует возможности интенсификации производства, а наращивает объем продаж только за счет количественного фактора – численности персонала.

^ Эффективность внеоборотного капитала (фондоотдача) (К20) определяется как отношение среднемесячной выручки к стоимости внеоборотного капитала:

К20 = К1 /стр. 1100.

Показатель характеризует эффективность использования основных средств организации, определяя, насколько соответствует общий объем имеющихся основных средств (машин и оборудования, зданий, сооружений, транспортных средств, ресурсов, вкладываемых в усовершенствование собственности, и т.п.) масштабу бизнеса организации. Аналогично выработке фондоотдача является качественным показателем, увеличение которого характеризует рост интенсификации производственных процессов – см. табл. 20, рис. 19.

Значение показателя эффективности внеоборотного капитала, меньшее, чем значение аналогичного среднего показателя по виду экономической деятельности, может характеризовать недостаточную загруженность имеющегося оборудования в том случае, если в рассматриваемый период организация не приобретала новых дорогостоящих основных средств. В то же время высокие значения показателя эффективности внеоборотного капитала могут свидетельствовать как о полной загрузке оборудования и отсутствии резервов, так и о значительной степени физического и морального износа устаревшего производственного оборудования.

Таблица 20

^

Значения коэффициента К20

| Период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент К20 | 0,309 | 0,320 | 0,316 | 0,305 | 0,295 | 0,320 | 0,330 | 0,324 |

Рис. 19. Изменение фондоотдачи

Среднеквартальное значение фондоотдачи во втором году по сравнению с первым снизилось. Это свидетельствует о снижении интенсификации производства и переходу организации к экстенсивному типу развития.

Для интенсификации процесса производства рекомендуется:

Увеличить показатели производительности труда за счет более эффективных форм оплаты труда и привлечения более квалифицированных кадров;

Увеличить показатели фондоотдачи за счет увеличения загрузки (насколько это возможно) либо приобретения более совершенного оборудования.

^ Оценка показателей группы 6 «Показатель инвестиционной активности».

Коэффициент инвестиционной активности (К21) вычисляется как частное от деления суммы стоимости внеоборотных активов в виде незавершенных капитальных вложений, доходных вложений в материальные ценности и долгосрочных финансовых вложений на общую стоимость внеоборотных активов:

К21 = (стр. 1170 + стр. 1140 + стр. 1150 / стр. 1100.

Данный показатель характеризует инвестиционную активность и определяет объем средств, направленных организацией на модернизацию и усовершенствование собственности, на финансовые вложения в другие организации. Неоправданно низкие или слишком высокие значения данного показателя могут свидетельствовать о неправильной стратегии развития организации или недостаточном контроле собственников организации за деятельностью менеджмента.

Таблица 21

^ Значения коэффициента К21

| Период | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент К21 | 0,387 | 0,387 | 0,387 | 0,387 | 0,387 | 0,387 | 0,387 | 0,387 |

Объем средств, направленных организацией на модернизацию и усовершенствование собственности и финансовые вложения в другие организации стабилен. Это свидетельствует о том, что на протяжении рассматриваемого периода организация придерживается стабильной политики управления активами.

^ Оценка показателей группы «Показатели исполнения обязательств перед бюджетами различных уровней и государственными внебюджетными фондами»

Коэффициенты исполнения текущих обязательств перед федеральным бюджетом (К22), бюджетом субъекта Российской Федерации (К23), местным бюджетом (К24), а также перед государственными внебюджетными фондами (К25) и Пенсионным фондом Российской Федерации (К26) вычисляются как отношение величины уплаченных налогов (взносов) к величине начисленных налогов (взносов) за тот же отчетный период:

Ki = налоги (взносы) уплач./налоги (взносы) начисл.,

Где i = 22, 23, 24, 25, 26.

Эти соотношения характеризуют состояние расчетов организации с бюджетами соответствующих уровней и государственными внебюджетными фондами и отражают ее платежную дисциплину.

^ Анализ финансового состояния организации по методике ФСФО позволил выявить следующее:

Неудовлетворительное значение коэффициента текущей платежеспособности (К9) вызвано большим объемом кредиторской задолженности (в частности, перед поставщиками и подрядчиками);

Большой объем привлеченных средств повлек за собой большое значение валюты баланса, что не могло не сказаться на значении коэффициента автономии К13, которое в четвертом и пятом периодах не удовлетворяет рекомендуемому значению;

Большая величина кредиторской задолженности привела к излишнему объему запасов и большой величине краткосрочной дебиторской задолженности. С одной стороны, это положительный фактор при анализе текущей ликвидности (К10) и степени обеспеченности оборотными средствами (К12). С другой, соотношение оборотных средств в производстве и в расчетах не соответствует рекомендуемому (К15, К16), что может быть вызвано особенностями вида экономической деятельности. Кроме того, вследствие большого количества оборотных средств показатель рентабельности оборотного капитала низкий (К17).

Тип развития производства в организации характеризуется наращиванием экстенсивных факторов, т.к. показатели, характеризующие выработку (К19) и фондоотдачу (К20) уменьшаются.

В параграфе 2.3 курсовой работы проводится анализ финансовой устойчивости организации.

Одним из критериев оценки финансовой устойчивости организация является излишек или недостаток источников средств для формирования запасов (материальных оборотных фондов).

Таблица 22

^ Результаты анализа финансового состояния по методике

ФСФО РФ

| Период Показатель | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| К1 | 4916,67 | 5113,33 | 5192,00 | 6686,67 | 6096,67 | 6293,33 | 6411,33 | 6686,67 |

| К2 | 1 | 1 | 1 | 1 | 1 | 1 | 1 | 1 |

| К3 | 148,81 | 154,76 | 157,14 | 202,38 | 184,52 | 190,48 | 194,05 | 202,38 |

| К4 | 5,75 | 4,17 | 6,34 | 8,73 | 8,29 | 6,26 | 6,73 | 4,12 |

| К5 | 1,69 | 1,40 | 1,95 | 2,27 | 2,31 | 1,85 | 1,92 | 1,34 |

| К6 | 2,57 | 1,23 | 2,84 | 5,33 | 4,73 | 3,15 | 3,58 | 1,70 |

| К7 | 0,46 | 0,47 | 0,44 | 0,34 | 0,37 | 0,37 | 0,36 | 0,35 |

| К8 | 1,02 | 1,07 | 1,10 | 0,79 | 0,88 | 0,89 | 0,87 | 0,73 |

| К9 | 4,60 | 3,34 | 5,07 | 6,99 | 6,63 | 5,00 | 5,39 | 3,29 |

| К10 | 2,42 | 3,23 | 2,15 | 1,61 | 1,76 | 2,15 | 1,94 | 3,23 |

| К11 | 26483,05 | 33761,62 | 23762,05 | 17035,04 | 20667,89 | 28430,84 | 23742,06 | 43587,39 |

| К12 | 0,48 | 0,61 | 0,42 | 0,23 | 0,29 | 0,42 | 0,35 | 0,61 |

| К13 | 0,60 | 0,70 | 0,55 | 0,40 | 0,45 | 0,55 | 0,50 | 0,70 |

| К14 | 11,13 | 10,77 | 10,91 | 11,28 | 11,68 | 10,77 | 10,44 | 10,64 |

| К15 | 4,37 | 4,23 | 4,28 | 4,43 | 4,58 | 4,23 | 4,09 | 4,17 |

| К16 | 6,77 | 6,55 | 6,63 | 6,86 | 7,10 | 6,55 | 6,34 | 6,46 |

| К17 | 0,012 | 0,009 | 0,014 | 0,005 | 0,010 | 0,007 | 0,009 | 0,009 |

| К18 | 0,070 | 0,050 | 0,080 | 0,030 | 0,060 | 0,040 | 0,050 | 0,050 |

| К19 | 33,04 | 33,04 | 33,04 | 33,04 | 33,04 | 33,04 | 33,04 | 33,04 |

| К20 | 0,309 | 0,320 | 0,316 | 0,305 | 0,295 | 0,320 | 0,330 | 0,324 |

| К21 | 0,387 | 0,387 | 0,387 | 0,387 | 0,387 | 0,387 | 0,387 | 0,387 |

Обеспеченность запасов источниками формирования является сущностью финансовой устойчивости, тогда как платежеспособность выступает её внешним проявлением.

Обычно выделяют четыре типа финансовой устойчивости:

1. ^ Абсолютная устойчивость финансового состояния (встречается редко) , когда запасы меньше суммы собственных оборотных средств и краткосрочных кредитов и заемных средств (КР ):

З СОС + КР.

Из представленной зависимости следует, что объем собственных оборотных средств и краткосрочных кредитов и займов позволяет создать такие запасы, что они превышают необходимую величину.

2. ^ Нормальная устойчивость , при которой гарантируется оплатность, если:

З = СОС + КР.

Объем запасов позволяет покрыть краткосрочные кредиты и займы и иметь собственные оборотные средства

3. ^ Неустойчивое финансовое состояние , при котором нарушается платежный баланс, но сохраняется возможность восстановления равновесия платежных средств и платежных обязательств путем привлечения временно свободных источников средств (И вр) в оборот организации (резервного капитала, фонда накопления и потребления), кредитов банка и заемных средств на временное пополнение оборотного капитала и т.п. – источники, ослабляющие финансовую напряженность.

З = СОС + КР +И вр.

4. ^ Кризисное финансовое состояние , при котором степень платежеспособности (К 9) больше трех, что предполагает:

Денежные средства, краткосрочные финансовые вложения и дебиторская задолженность организаций не покрывает даже ее кредиторской задолженности и просроченных заемных средств, т.е.:

З > СОС + КР +И вр.

Равновесие платежного баланса в данной ситуации может обеспечиваться за счет просроченных платежей по оплате труда, кредитам банка и заемным средствам, поставщикам, по налогам и сборам и т.д.

Устойчивость финансового состояния может быть восстановлена:

пополнением собственного оборотного капитала из внутренних и внешних источников.

3.1. Построение прогнозного баланса;

3.2. Пути повышения эффективности деятельности организации.

В параграфе 3.1 курсовой работы необходимо построить прогнозный баланс.

При построении прогнозного баланса следует учитывать требования к финансовой устойчивости и платежеспособности организации. Указанные требования будут соблюдены при выполнении следующих условий – см. рис. 20:

Рис. 20. Структура прогнозного баланса

В курсовой работе следует сопоставить построенный прогнозный баланс с прогнозируемыми значениями данных для К 1 , К 9 , К 10 , К 12 , К 13 , К 15 , К 16 на два прогнозируемых периода.

В параграфе 3.2 курсовой работы необходимо дать предложения по повышению эффективности деятельности организации, исходя из структуры прогнозного баланса.

В данном параграфе следует на основании ранее полученных данных наметить пути повышения эффективности деятельности организации за счет следующих факторов:

путем расширения объемов производства и роста выручки организации;

за счет рациональной структуры капитала;

ускорением оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на рубль товарооборота, выручки;

обоснованным уменьшением запасов (до норматива);

пополнением собственного оборотного капитала из внутренних и внешних источников;

интенсификации процесса производства.

I. Коэффициенты ликвидности

1. Коэффициент абсолютной ликвидности

Показывает, какая доля текущих долговых обязательств (кредиторская задолженность, краткосрочные банковские кредиты и другие обязательства) может быть немедленно погашена за счет денежных средств и их эквивалентов.

К АЛ = (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства

2. Коэффициент срочной ликвидности (критической оценки)

Отношение наиболее ликвидной части оборотных средств (денежных средств, дебиторской задолженности, краткосрочных финансовых вложений) к краткосрочным обязательствам.

К СЛ = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Текущие обязательства

3. Коэффициент текущей ликвидности

Показывает, какая доля текущих долговых обязательств может быть погашена в короткие сроки за счет ликвидных оборотных активов

К ТЛ = Оборотные активы / Текущие обязательства

- 1. Собственные оборотные средства

Показывает в каком объеме оборотные активы сформированы за счет собственного капитала.

СОС = Собственный капитал – Внеоборотные активы

- 2. Коэффициент обеспеченности собственными оборотными средствами

K осс = СОС / Оборотные средства

6. Чистый оборотный капитал

Показывает превышение оборотных средств над краткосрочными обязательствами. Отражает возможность предприятие продолжать текущую производственную деятельность после погашения своих краткосрочные обязательства.

ЧОК = Оборотные активы - Текущие обязательства = Собственный капитал + Долгосрочные пассивы – Внеоборотные активы

II. Показатели структуры капитала (коэффициенты финансовой устойчивости)

7. Коэффициент автономии (финансовой независимости)

Данный коэффициент показывает, в какой степени активы предприятия сформированы за счет собственного капитала, и насколько предприятие независимо от внешних источников финансирования.

К А = Собственный капитал / Валюта баланса

8. Коэффициент финансирования (соотношения заемных и собственных средств) характеризует объем привлеченных заемных средств на единицу собственного капитала.

К Ф = Заемный капитал / Собственный капитал

9. Коэффициент текущей задолженности характеризует долю краткосрочного заемного капитала в общей сумме капитала.

К ТЗ = Краткосрочные обязательства / Валюта баланса

10. Коэффициент финансовой устойчивости (долгосрочной финансовой независимости)

показывает, в какой степени активы предприятия сформированы за счет собственных и долгосрочных заемных средств.

К ФУ = Собственный капитал + Долгосрочный заемный капитал / Валюта баланса

III. Коэффициенты рентабельности

11. Коэффициент рентабельности продаж, %

Демонстрирует долю чистой прибыли в объеме продаж предприятия. Рассчитывается по всей продукции в целом и по отдельным ассортиментным видам.

ROS = Чистая прибыль от реализации / Выручка от реализации * 100 %

12. Коэффициент рентабельности оборотных активов, %

Демонстрирует возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

RCA = Чистая прибыль * 100 % / Средняя величина текущих активов

13. Коэффициент рентабельности активов , %

Наряду с показателем ROE является основным, используемым в странах рыночной экономики для характеристики эффективности вложений в деятельность того или иного вида.

ROA = Прибыль* 100% / Средняя стоимость активов

14. Коэффициент рентабельности собственного капитала, %

Позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие активы.

ROE = Чистая прибыль* 100 % / Собственный капитал

15. Коэффициент рентабельности инвестиций

Показывает, сколько денежных единиц потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности.

ROI = Чистая прибыль* 100% / (Собственный капитал + Долгосрочные обязательства)

IV. Коэффициенты оборачиваемости (деловой активности)

16. Коэффициент оборачиваемости основных средств (Фондоотдача)

Этот коэффициент характеризует эффективность использования предприятием имеющихся в распоряжении основных средств.

К ОС = Выручка от реализации / Средняя стоимость основных средств

17. Коэффициент оборачиваемости активов (коэффициент трансформации, ресурсоотдача)

Характеризует эффективность использования компанией всех имеющихся в распоряжении ресурсов, независимо от источников их привлечения.

К ОА = Выручка от реализации / Средняя стоимость активов

18. Коэффициент оборачиваемости запасов

Отражает скорость реализации запасов.

К ОЗ = Себестоимость реализованной продукции / Средняя величина запасов

19. Коэффициент оборачиваемости дебиторской задолженности

Чем выше коэффициент оборачиваемости и чем короче период инкассации, тем меньше средств заморожено в счетах дебиторов, тем мобильнее оборотные активы предприятия.

К ОДЗ = Выручка от реализации / Средняя величина дебиторской задолженность

Период инкассации дебиторской задолженности: Т ИДЗ = 365 / К ОДЗ

20. Коэффициент оборачиваемости кредиторской задолженности

К ОКЗ = Себестоимость реализованной продукции / Средняя величина кредиторской задолженности

V. Коэффициенты рыночной активности

21. Прибыль на акцию

Один из наиболее важных показателей, влияющих на рыночную стоимость компании. Показывает долю чистой прибыли (в денежных единицах), приходящуюся на одну обыкновенную акцию.

EPS = (Чистая прибыль – Дивиденды по привилегир-м акциям) / Число обыкновенных акций

22. Дивиденды на акцию

Показывает сумму дивидендов, распределяемых на каждую обыкновенную акцию.

DPS = Дивиденды, выплачиваемые по обыкновенным акциям) / Число обыкновенных акций

23. Соотношение цены акции и прибыли

Этот коэффициент показывает, сколько денежных единиц согласны платить акционеры за одну денежную единицу чистой прибыли компании. Он, также, показывает, насколько быстро могут окупиться инвестиции в акции компании.

P / E = Рыночная цена акции / EPS

24. Коэффициент устойчивости экономического роста

Данный коэффициент показывает, какими темпами увеличивается собственный капитал за счет финансово-хозяйственной деятельности, а не за счет привлечения дополнительного акционерного капитала.

sgr = (Чистая прибыль – Общая сумма выплачиваемых дивидендов) / Собственный капиталПоказатель для отслеживания всех поступающие на счет предприятия кредитные средств, позволяющий оценить соотношение общего количества финансовых активов компании к ее задолженности перед кредиторами.

Использование коэффициента задолженности

Как правило, коэффициент долга чаще всего используется следующими структурами и лицами:

- организациями, тесно связанными с внешнеэкономической деятельностью;

- инвесторами, изучающими какой-то определенный тематический проект и нуждающимися в данных, которые позволяют определить его будущую финансовую перспективу;

- менеджментом юридического лица, занимающимся частым определением эффективности управленческих решений в отчетном периоде;

- кредиторами, принимающими решение по поводу выдачи займов отдельной выборке клиентов.

Расчет коэффициента задолженности

Процедура качественного расчета коэффициента долга подразумевает использование данных, получаемых на основе анализа финансовой отчетности субъекта предпринимательской деятельности (СПД). Полученный в итоге показатель позволяет определить степень эффективности работы предприятия в определенный период. Кроме того, экспертам предоставляется возможность провести сравнение деятельности конкретной компании и одного юридического лица или индивидуального предпринимателя со среднестатистическими рыночными показателями.

Для расчета коэффициента долга используется следующая формула:

- КД — коэффициент долга;

- СЗ — суммарная задолженность;

- СА — суммарные активы.

Расшифровка коэффициента долга

После определения коэффициента задолженности производится его расшифровка. При этом следует учитывать два значимых факта:

- если финансовые активы компании распределяются рационально, то показатель коэффициента не выходит за пределы диапазона 0-1;

- идеальный вариант для инвесторов и кредиторов — нулевой результат.

Если компания, рассматривая в качестве своего рода качественного финансового инструмента, имеет хорошую репутацию и уверенно держится на рынке товаров и услуг, ее долговые обязательства перекрываются собственными денежными активами.

Приближающийся к 1 коэффициент долга свидетельствует о том, что СПД находится в большой зависимости от контрагентов. Постоянная нехватка производственных оборотных средств вынуждает компанию регулярно обращаться за помощью к кредиторам, выдающим займы под солидный процент.

Если в процессе выполнения расчетов коэффициент долга превысит 1, то СПД потеряет шансы на то, чтобы стать претендентом на вложение средств со стороны инвесторов и кредиторов. Такой показатель также является неоспоримым доказательством того, что предприятие является неплатежеспособным и не имеет финансовых средств, необходимых для погашения имеющихся у него кредитных обязательств.

Обратите внимание! Те СПД, которые занимаются нерациональным расходом кредитных средств, могут обанкротиться. Если их кредиторы выяснят, что коэффициент долга предприятия-заемщика превышает 1, то, скорее всего, должника ждет судебное разбирательство, результаты которого могут привести к тому, что компанию просто признают банкротом.

Одно из основных направлений деятельности финансово-экономического и бухгалтерского отделов любого предприятия – это регулярный и системный мониторинг его хозяйственно-финансовой деятельности с целью выявления негативных тенденций. Эта работа позволяет своевременно реагировать и принимать превентивные антикризисные меры.

Наиболее значимым параметром, который необходимо систематически отслеживать, является текущая задолженность организации. Различные подходы к ранжированию и классификации задолженностей имеют общей целью её контролирование.

Особенности контроля и управления долгами предприятия

На практике сложилась ситуация, когда для удобства и эффективности, долги классифицируют по различным критериям:

На практике сложилась ситуация, когда для удобства и эффективности, долги классифицируют по различным критериям:

- По срокам исполнения;

- По контрагентам;

- По срокам давности.

Это позволяет производить наиболее достоверные расчёты по каждому виду задолженности, что упрощает и момент управления в этом направлении работы предприятия, принимая превентивные меры по устранению проблемных долгов и списанию безнадёжных, дабы своевременно очистить активы и баланс предприятия. Как производится , читайте в предыдущей статье.

В этом направлении деятельности и управления финансами компании производятся исчисления нескольких показателей одновременно. Среди них и динамика текущего состояния финансовых дел предприятия, и объёмы дебиторских задолженностей, и их соотношения с кредиторскими долгами, долги перед фондами и сотрудниками предприятия. В связи с этим в практике бухгалтерского учёта сформировался ряд величин или показателей, которые в силу наибольшей информативности, используются чаще других. Среди них существенную значимость имеет коэффициент задолженности.

Базируются его расчёты на значениях ключевых показателей текущего финансового положения, исходя из бухгалтерского баланса. Также при интерпретации важно, что именно подвергается мониторингу и какие моменты выясняет специалист, вычисляя коэффициент задолженности.

Общие моменты вычисления коэффициента задолженности, формула расчёта

Формула расчёта коэффициента задолженности в широком её понимании – это соотношение объёмов финансовых обязательств по отношению к собственным активам и капиталам предприятия.

База финансовых показателей, участвующих при исчислении данного параметра, также достаточно широка.

Так, в первую очередь в расчёте учитывают общие объёмы финансовых обязательств. В рамках баланса – это суммы значений финансовых показателей:

- 590 строка балансовой отчётности – общие объёмные показатели долгосрочных обязательств;

- 690 строка – все объёмы краткосрочных долговых обязательств.

Краткосрочными являются те обязательства, исполнить которые необходимо в течение года с момента их возникновения.

Долгосрочные обязательства предполагают сроки исполнения в период более 12 месяцев с момента формирования долга.

Что касается собственных капиталов компании, то они отражены в 699 строке и также складываются из нескольких показателей:

- Резервы и капиталы предприятия – это 4 раздел балансовой отчётности, строка 490;

- Размеры долгосрочных финансовых обязательств отражённых в строке 590;

- Размеры краткосрочных обязательств из строки 690.

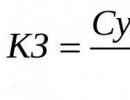

Соответственно, вид формулы будет следующим:

КЗ = (590 + 690) / 699

Варианты интерпретации коэффициента задолженности

Как уже оговаривалось выше, коэффициент интерпретируется, исходя из того, какая именно информация необходима специалисту. В целом, значение показателя должно варьироваться в диапазоне от нуля до единицы.

Как уже оговаривалось выше, коэффициент интерпретируется, исходя из того, какая именно информация необходима специалисту. В целом, значение показателя должно варьироваться в диапазоне от нуля до единицы.

Нулевое значение коэффициента говорит о низких показателях долговых показателей компании. Это, в свою очередь, даёт право делать выводы о её финансовой состоятельности и устойчивости. Приближающийся к единице показатель свидетельствует о сформированности собственных средств предприятия в основной массе за счёт кредитных или заёмных средств.

Несмотря на критичность ситуации, практика современного российского рынка показывает, что для ряда хозяйственных отраслей это вполне характерное и нормальное явление. Между тем, индикаторы, указывающие на зависимость компании от заёмных средств и средств контрагентов, должны заставить задуматься о положении её дел и возможных кризисных явлений и финансовой нестабильности.

Особенно важно отслеживать эти индикаторы в условиях всеобщих кризисных явлений, присущих как той отрасли, в которой работает компания или экономики стран и мира в целом. Так, современная рыночная ситуация показывает, что диапазон индикатора в пределах от 0 до 0.5 является нормой, которая не должна вызывать опасений о состоянии стабильности предприятия.

Значение коэффициента должно варьироваться в диапазоне от нуля до единицы.

Специальные коэффициенты задолженности их особенности

Кроме основного индикатора – коэффициента задолженности, применяют российские специалисты и прочие сопутствующие показатели, позволяющие уточнить и детализировать расчёты. Они позволяют нагляднее обрисовать и представит ситуацию финансового положения предприятия. Кроме того, их расчёты позволяют составить план дальнейшего развития и выбрать стратегию, способную предотвратить банкротство компании.

Кроме основного индикатора – коэффициента задолженности, применяют российские специалисты и прочие сопутствующие показатели, позволяющие уточнить и детализировать расчёты. Они позволяют нагляднее обрисовать и представит ситуацию финансового положения предприятия. Кроме того, их расчёты позволяют составить план дальнейшего развития и выбрать стратегию, способную предотвратить банкротство компании.

Примечательно и то, что в свете последних событий и участившегося банкротства предприятий, Федеральная служба по финансовому оздоровлению выделила три ключевых дополнительных индикатора, способных достоверно отразить положении дел на предприятии. Об этом Федеральная служба издала специальный приказ за № 16.

К ним служба отнесла следующие индикаторы:

- К5 такой аббревиатурой отмечают объёмные показатели финансовых обязательств перед банками и заимодавцами;

- К6 – это индикатор задолженностей перед прочими организациями;

- Завершает список объёмный показатель по долгам предприятия перед фискальной системой, в частности в рамках налогообложения.

Формулы и порядок расчёта каждого из индикаторов также были представлены Федеральной службой и заключаются в нижеследующем.

Так, первый индикатор – К5 рассчитывается посредством деления совокупности долгосрочных пассивов и краткосрочных займов на суммы среднемесячной прибыли компании. Долгосрочные пассивы отражены в 590 строке баланса, а краткосрочные займы – это суммы кредитных обязательств, подлежащих погашению в течение последующих 12 месяцев.

Среднемесячная выручка или К1 является частным при делении объёмов общей выручки, согласно балансового отчёта, на число месяцев в его периоде.

Таким образом, расчёты производятся по следующей формуле К5 = (590 + 690) / К1 .

К6 – это соотношение таких показателей, как объёмы долгов перед контрагентами и среднемесячного дохода. В расчёты непосредственно включаются:

Расчёты объёмов среднемесячной выручки производится аналогично. Соответственно общая форма расчёта выглядит так: К6 = (621 + 622 + 623 + 627 + 628) / К1 .

Третий индикатор – обязательства перед государственными органами – это налоги, не выплаченные в бюджеты, отражённые в 626 строке баланса. А также долги перед различными фондами: пенсионным, страховым, медицинским и фондом занятости, отражённые в 625 строке. Полученная сумма также соотносится со среднемесячной выручкой, расчёты которой вычисляются по формуле аналогичной двум предыдущим случаям.

Ссудная задолженность и особенности исчисления её коэффициента

учитывается в числе одного из ключевых при оценке эффективности конкретного инвестиционного проекта. Он является значимым не только для анализируемой компании, но и для банковского или иного кредитного учреждения при анализе возможностей выдаче кредитных средств. Исчисление этого индикатора производится на основе нескольких базовых величин, указываемых в бизнес-планах инвестиционных проектов.

учитывается в числе одного из ключевых при оценке эффективности конкретного инвестиционного проекта. Он является значимым не только для анализируемой компании, но и для банковского или иного кредитного учреждения при анализе возможностей выдаче кредитных средств. Исчисление этого индикатора производится на основе нескольких базовых величин, указываемых в бизнес-планах инвестиционных проектов.

В обобщенном варианте этот индикатор вычисляется по формуле: ПСЗ = 1 + (сальдо накопленных денежных потоков, разделённых на ссудные задолженности).

Сальдо накопленных денежных потоков выражается в оттоках и притоках денежных масс. Приток, соответственно, — это средства, получаемые за реализованные исключительно в пределах проекта услуги и товары. Прочие денежные притоки, например, от реализации имущества, земли в данном расчёте участия принимать не будут.

Оттоки денег учитываются также исключительно в рамках проекта. Это расходы по финансовым обязательствам, выплаты по процентам, дивидендам, налогам.

Сальдо финансового потока рассчитывается в каждом из периодов, сальдо накопленного потока исчисляется за весь период работы проекта.

Ключевые моменты интерпретации коэффициента покрытия ссудного долга

Показатель данной величины варьируется в пределах больше, равно или меньше единицы.

Показатель данной величины варьируется в пределах больше, равно или меньше единицы.

В ситуации, когда величина не дотягивает до единицы, соответственно, можно с уверенностью утверждать об отсутствии у компании свободных собственных активов. По сути, активы компании сформированы за счёт заёмных или кредитных денежных масс, что даёт основу в ближайшем будущем для неблагоприятных прогнозов.

Не воспринимается в качестве показателя успешности и коэффициент, равный единице. Он свидетельствует об ограниченности финансовых возможностей предприятия и его колеблющейся стабильности.

Показатель, превышающий единицу, свидетельствует о возможностях компании обеспечивать образовавшийся ссудный долг. Но лучшим результатом является величина, равная 1,15 и выше. Это показатель присутствия свободных в обороте компании средств, способных покрыть расходы непредвиденного характера. Своеобразный финансовый резерв, страховая сумма.

Оценка текущих просроченных долгов и её значение

Общие объёмные показатели долгов компании в ходе расчётов коэффициента принято ранжировать на текущие и просроченные. Под текущими принято понимать те задолженности, момент оплаты по которым еще не наступил. Просроченные долги – это обязательства, срок по которым уже прошёл. Просроченные долги также подразделяются в рамках взаимоотношений с банками по периодам просрочки:

- Рабочая неделя или пятидневный период;

- Месячная просрочка – от 6 до 30 дней;

- Полугодовая просрочка – от 31 дня до полугода;

- Свыше полугода.

Подразделение просроченных долгов по срокам позволяет определить характер исполнения предприятием своих финансовых обязательств. Оценивается данный момент на основе расчётов ряда индикаторов, среди которых основное внимание уделяют удельному весу просроченных долгов. Он представляет собой показатель или частное при делении объёмов просроченных долгов на общий объём кредиторской задолженности.

Данные расчёты позволяют принять во внимание одновременно несколько аспектов деятельности хозяйствующей структуры.

При расчёте коэффициента долги ранжируются на текущие и просроченные.

Мониторинг и управленческие решения

Финансовый и иные виды мониторинга имеют перед собой цель оценить состояние хозяйствующего субъекта для использования данных проведённых анализов при корректировке управления компанией. Кроме того, финансовые и иные отчёты компании, в которых отражаются рассмотренные выше коэффициенты, анализируются партнёрами, кредиторами и инвесторами компании с целью определения выгодности, прибыльности вложений и взаимоотношений с данной компанией.

Финансовый и иные виды мониторинга имеют перед собой цель оценить состояние хозяйствующего субъекта для использования данных проведённых анализов при корректировке управления компанией. Кроме того, финансовые и иные отчёты компании, в которых отражаются рассмотренные выше коэффициенты, анализируются партнёрами, кредиторами и инвесторами компании с целью определения выгодности, прибыльности вложений и взаимоотношений с данной компанией.

Кредитно-финансовые учреждения при рассмотрении заявок оценивают по данным показателям платёжеспособность компании и её устойчивость в пределах её сферы деятельности, а также в условиях рынка в целом.